受贈者が死亡したら贈与税はどうなる?贈与後の申告や注意点を解説

- 相続税申告

- 贈与税

- 相続ワンポイントメモ

贈与を受けた後、受贈者が贈与税の申告前に亡くなってしまった場合、贈与税はどうなるのか?

このようなケースはまれですが、実際に起こると対応に迷う方も多いでしょう。

この記事では、「受贈者が死亡した場合の贈与税の扱い」について、具体例を交えながら詳しく解説します。

贈与税とは?

まず基本として、贈与税は「個人から財産をもらった人(受贈者)」が支払う税金です。

- 課税対象:年間110万円を超える財産の贈与

- 申告時期:翌年2月1日~3月15日までに申告・納税

贈与が「完了していた」かどうかが重要

贈与完了の判断基準

贈与税が発生するかどうかは、「贈与契約が成立していたか」「受贈者が財産を受け取っていたか」によります。

- 成立していた場合:贈与税の申告が必要(相続人が申告)

- 成立していなかった場合:贈与自体がなかったとみなされるため、贈与税は不要

【事例で解説】受贈者が死亡したケース

事例①:贈与後すぐに受贈者が死亡

2024年12月に父から1,000万円の贈与を受けたAさんが、2025年1月に亡くなった場合。

→ このケースでは贈与が完了しているため、Aさんの相続人が贈与税の申告を行います。

事例②:贈与の意思があるだけで、現金は未受領

同じく2024年に贈与の話があったが、実際に振込も贈与契約書の作成もされていなかった場合。

→ 贈与未成立と判断され、贈与税は不要です。

贈与と相続の関係にも注意

相続発生後は「相続税」の対象になる可能性も

受贈者が亡くなった時点で、贈与された財産がその人の所有であれば、その財産は相続財産として相続人に引き継がれます。

また、死亡前3年以内の贈与については、相続税の課税対象になることもあるため、トータルでの税務判断が必要です。

贈与税の申告は誰がする?どう進める?

相続人が受贈者に代わって申告

受贈者が亡くなった場合、贈与税の申告義務は相続人が引き継ぎます。

この申告は「準確定申告」に似た手続きとして行われ、贈与税の納付期限も通常通り3月15日までです。

必要書類

- 贈与契約書や振込記録

- 財産評価資料

- 受贈者の戸籍・死亡診断書

- 相続人の戸籍・身分証明など

受贈者死亡後の贈与税申告まとめ

| 内容 | 対応 |

|---|---|

| 贈与が成立していた | 相続人が贈与税を申告・納税 |

| 贈与が未成立 | 贈与税は不要 |

| 死亡前3年以内の贈与 | 相続税に加算される可能性あり |

専門家に相談するのが安心です

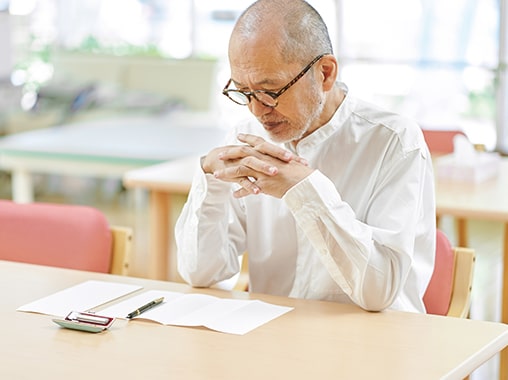

受贈者が亡くなった後の贈与税申告は、状況によって判断が分かれる繊細なテーマです。

贈与が成立していたかどうかの判断や、相続税との関係など、税理士や行政書士などの専門家に相談することをおすすめします。

お困りの際はお気軽にご相談ください

当協会では、贈与・相続に関する相談実績が豊富なスタッフが対応いたします。

「贈与税の申告が必要なのか?」「受贈者が亡くなったがどうすればいいのか?」など、お悩みがあればお気軽にご連絡ください。